Abonnieren

Zuletzt habe ich über den PIMCO Multisector Bond Active Exchange-Traded Fund (NYSEARCA) berichtet:NYSEARCA: PFEIL) Ende 2023. Der Fonds war damals brandneu, aber ich war optimistisch aufgrund der starken Erfolgsbilanz von PIMCO und der überdurchschnittlichen Dividendenrendite des Fonds von 5,5 %. PYLD hat seine Anleihen-Konkurrenten seitdem deutlich übertroffen, aufgrund seiner überdurchschnittlichen Dividenden, einer unterdurchschnittlichen Duration von 4,6 und eines starken aktiven Managements. Die Volatilität war ebenfalls unterdurchschnittlich, obwohl der Fonds noch keinen echten Bärenmarkt erlebt hat. Die Fundamentaldaten von PYLD bleiben stark, sodass der Fonds weiterhin ein Kauf ist.

PYLD – Übersicht und Analyse

Strategie und Portfolio

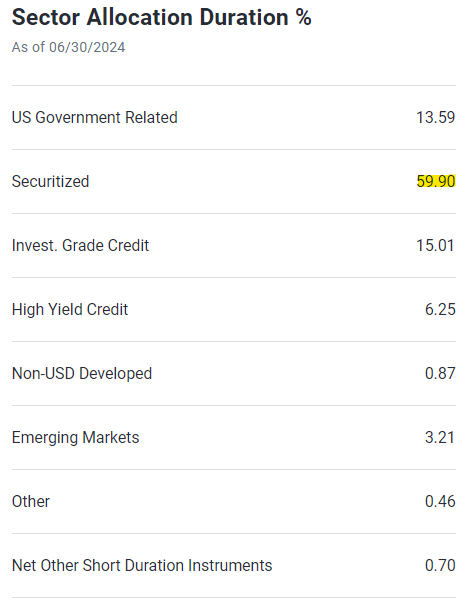

PYLD ist ein aktiv verwalteter diversifizierter Anleihen-ETF. Er investiert in die meisten relevanten Anleihen-Unteranlageklassen, konzentriert sich aber eindeutig auf hypothekenbesicherte Wertpapiere und besicherte Hypothekenobligationen (MBS und CMOs). Der Schwerpunkt liegt auf Wertpapieren mit Investment-Grade-Rating, mit kleineren Investitionen in hochverzinsliche Wertpapiere. Derzeit investiert er in über 1.000 verschiedene Anleihen.

JPMorgan-Leitfaden für die Märkte

Insgesamt ist PYLD ein unglaublich gut diversifizierter Anleihen-ETF, viel besser als der Durchschnitt, vielleicht etwas weniger als die größten, am stärksten diversifizierten Anleihen-ETFs auf dem Markt. Dazu gehören der Vanguard Total Bond Market Index Fund ETF (BND) und der iShares Core US Aggregate Bond ETF (AGG).

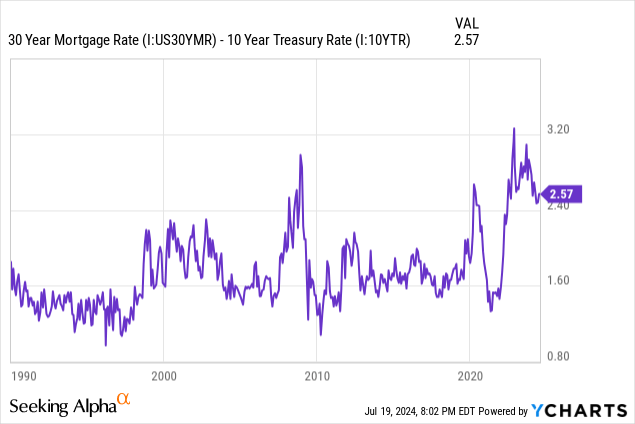

Derzeit liegen die Hypothekenzinsen deutlich über dem Durchschnitt, und neu ausgegebene MBS werden mit attraktiven Spreads gegenüber Staatsanleihen und anderen Investment-Grade-Anleihen gehandelt. Die Spreads sind so hoch wie seit Jahrzehnten nicht mehr.

Daten von YCharts

In Anbetracht des oben Gesagten scheint es eine gute Idee zu sein, sich auf MBS und CMOs zu konzentrieren, wie es PYLD tut. Weitere Gedanken zu diesen Themen habe ich hier.

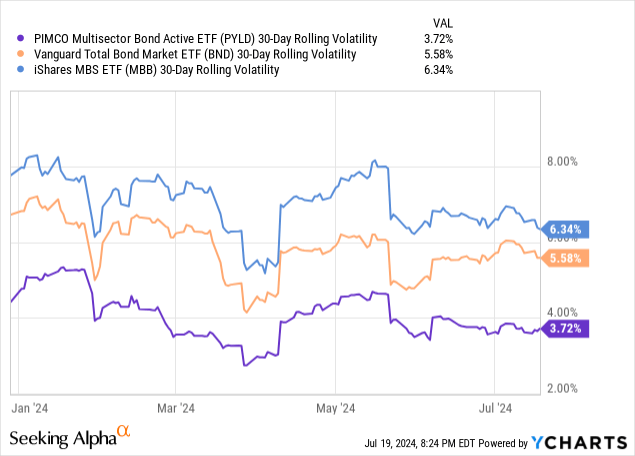

PIMCO-Anleihen-ETFs nutzen manchmal Hebelwirkung, wobei PYLD derzeit eine Hebelwirkung von 1,36x aufweist. Manchmal sind diese gehebelten Positionen Hedges oder Swaps, die das Portfoliorisiko, die Volatilität oder die Drawdowns nicht wesentlich erhöhen. Wenn man sich das Portfolio des Fonds ansieht, scheint es, dass seine Hebelwirkung eher traditioneller Natur ist, aber ich habe noch keine Auswirkungen auf die Performance des Fonds gesehen. Die Performance von PYLD scheint nicht wesentlich volatiler als der Durchschnitt zu sein:

Daten von YCharts

Die realisierte Volatilität war tatsächlich niedriger:

Daten von YCharts

In jedem Fall sollte die Hebelwirkung von PYLD die Rendite, den Ertrag, die Risiken und die Abzüge des Fonds in Zukunft steigern. Bisher war der Effekt jedoch gedämpft.

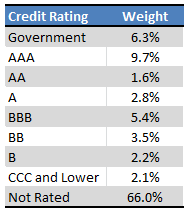

Kreditqualität

PYLD konzentriert sich auf Anleihen ohne Kreditrating, die etwa 2/3 seiner Bestände ausmachen. Die Kreditratings lauten wie folgt:

PYLD – Tabelle nach Autor

Ungeachtet des Vorstehenden bin ich der Ansicht, dass die Kreditqualität des Fonds insgesamt gut, wenn auch nicht herausragend ist.

Bei den Anleihen mit Kreditrating handelt es sich größtenteils um hochwertige Investment-Grade-Anleihen mit einem durchschnittlichen/mittleren Kreditrating von AAA. Bei den Anleihen ohne Rating handelt es sich größtenteils um MBS und andere verbriefte Anlagen, die im Allgemeinen Investment-Grade sind. Einige von ihnen sind riskantere Hochzinsanleihen, aber nicht die meisten. Die Kreditqualität scheint insgesamt gut zu sein, stärker als bei den meisten Hochzinsanleihen-ETFs, schwächer als bei denen, die auf Investment-Grade-Wertpapiere abzielen, darunter die meisten der größten.

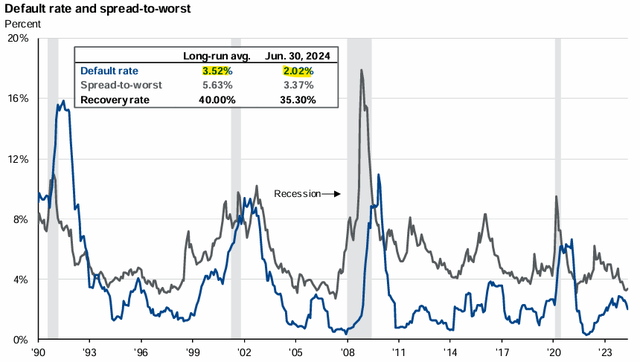

Derzeit bieten Investment-Grade-Anleihen besonders attraktive risikobereinigte Renditen und Erträge, da die Kreditspreads auf ihrem niedrigsten Stand seit Jahrzehnten sind.

JPMorgan-Leitfaden für die Märkte

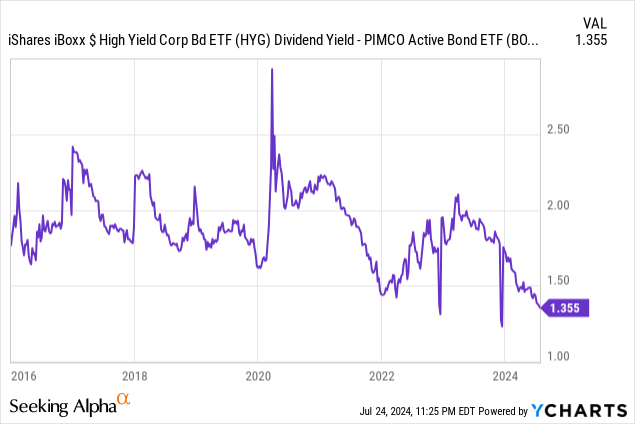

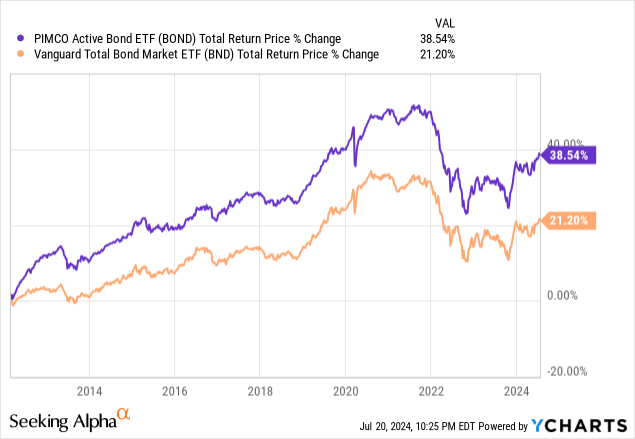

In den meisten Fällen würde ich die Dividendenrendite von PYLD mit der von Benchmark-ETFs für Hochzinsanleihen vergleichen, um absolut sicher zu sein, dass sich die Spreads auch für den Fonds selbst verringert haben. Mit seiner Auflegung Mitte 2023 ist der Fonds zu jung, als dass ich seinen Spread zu Hochzinsanleihen sinnvoll analysieren könnte. PIMCO hat einen etwas ähnlichen, älteren Anleihen-ETF, den PIMCO Active Bond Exchange-Traded Fund ETF (BOND). Die Spreads für diesen Fonds sind seit Mitte 2023 deutlich gesunken und liegen auf ihrem niedrigsten Stand seit Jahrzehnten. Ich bin sicher, dass das Gleiche für PYLD gilt.

Generell bieten Investment-Grade-Anleihen derzeit vergleichsweise hohe Renditen. Das lässt sich für den Gesamtmarkt und für BOND deutlich erkennen. Dasselbe gilt zweifellos auch für PYLD, obwohl uns für Letzteres die Daten fehlen.

Zinsrisiko

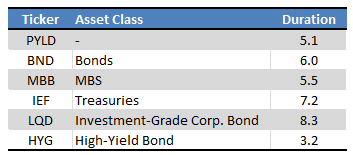

PYLD weist eine Laufzeit von 5,1 Jahren auf, was etwas unter dem Durchschnitt liegt, aber nicht übermäßig hoch ist. Die Laufzeit entspricht einem Fonds, der sich auf MBS mit beträchtlichen Hochzinsinvestitionen konzentriert.

PYLD – Tabelle nach Autor

Da die Laufzeit von PYLD nicht wesentlich höher oder niedriger als der Durchschnitt ist, bietet es im Vergleich zu anderen keine wesentlichen Vor- oder Nachteile. Angesichts der sich ändernden Zinssätze muss man diese Aspekte jedoch analysieren, auch wenn die endgültigen Ergebnisse keine offensichtlichen Auswirkungen haben.

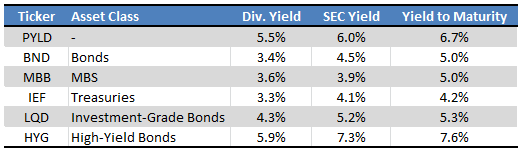

Dividendenrendite

PYLD weist eine TTM-Dividendenrendite von 5,5 % auf, was absolut gesehen recht gut und höher ist als bei den meisten seiner Konkurrenten. Wie bei den meisten Anleihen-ETFs sind die TTM-Dividendenrenditen niedriger als die SEC-Renditen und die Rendite bis zur Fälligkeit, da es im Allgemeinen eine Weile dauert, bis sich Zinserhöhungen in den ETF-Dividenden niederschlagen: Es dauert, bis ältere Anleihen mit niedrigerer Rendite fällig werden. Beide Kennzahlen sind ebenfalls höher als der Durchschnitt.

Fondsanmeldungen – Tabelle nach Autor

Insgesamt entsprechen die Dividenden von PYLD denen eines gehebelten MBS-ETF mit einigen Hochzinsanleiheninvestitionen. Es scheint nicht so, als ob sich der Fonds auf Anleihen mit vergleichsweise hohen Renditen konzentriert, obwohl dies natürlich unmöglich ist, mit Sicherheit zu wissen, da uns detaillierte Daten zur Kreditqualität des Fondsportfolios fehlen.

Die Dividendenrendite von PYLD ist einigermaßen gut, aber wesentlich niedriger als die von Hochzinsanleihen, vorrangigen Darlehen, BDCs und den meisten CLOs. Einige Anleger ziehen diese Anlagen möglicherweise PYLD vor, obwohl diese natürlich auch riskanter sind. Wie bereits erwähnt, begünstigen die Marktbedingungen derzeit zumindest aus risikoadjustierten Gründen Investment-Grade-Anleihen gegenüber riskanteren Angeboten.

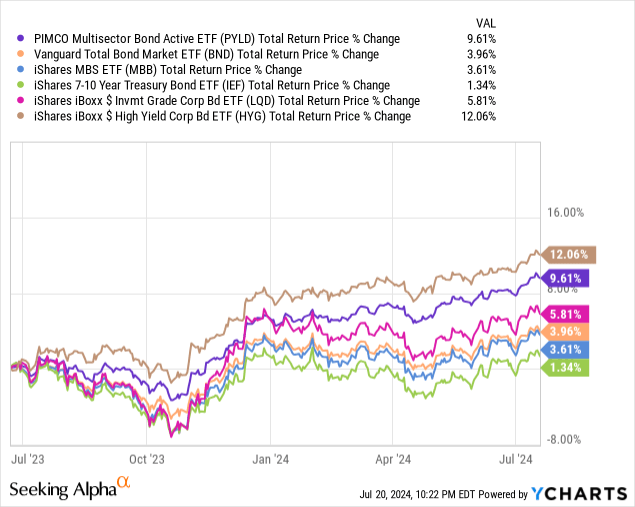

Leistungsbilanz

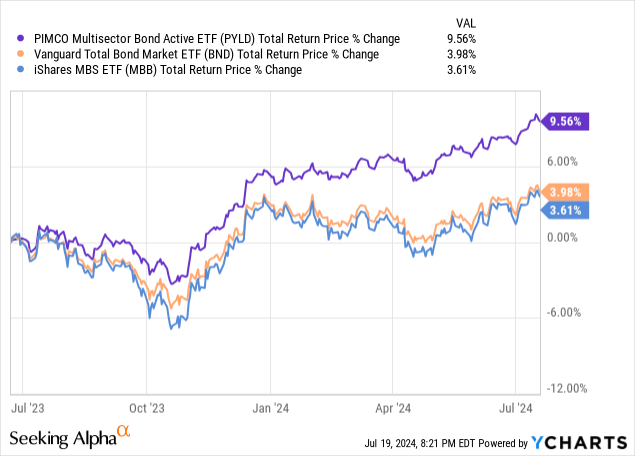

PIMCO-Anleihen-ETFs tendieren zu einer Outperformance, und PYLD ist da keine Ausnahme. Der Fonds hat seit seiner Auflegung Mitte 2023 im Vergleich zu den meisten Anleihen und Anleihen-Unteranlageklassen eine deutlich bessere Performance erzielt.

Daten von YCharts

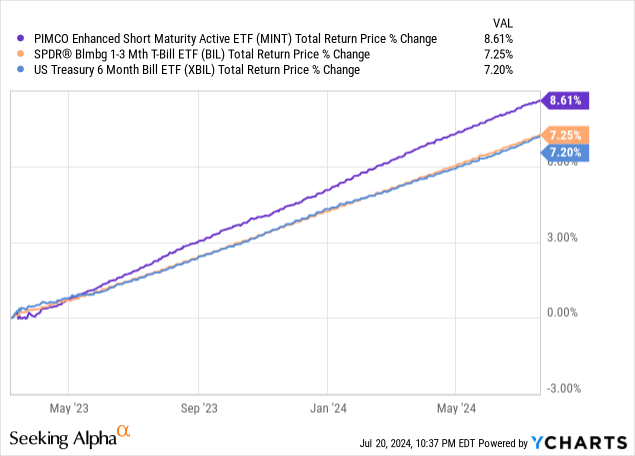

Die Erfolgsbilanz von PYLD ist zugegebenermaßen recht kurz und daher nicht besonders aussagekräftig. Die Gesamtbilanz von PIMCO ist jedoch viel länger, umfassender und ebenso stark. Die meisten aktiv verwalteten Anleihen-ETFs von PIMCO haben ihre Benchmarks übertroffen, einschließlich ihrer anderen diversifizierten Anleihen-ETFs für mehrere Sektoren:

Daten von YCharts

und ihr ETF für Anleihen mit kurzer Laufzeit:

Daten von YCharts

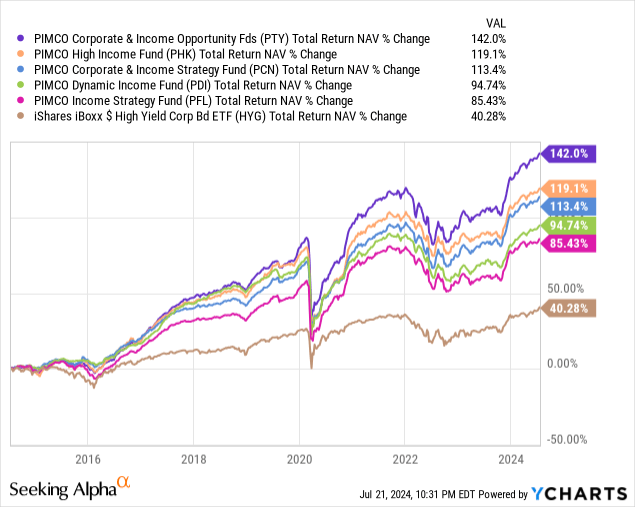

Auch die Anleihen-CEFs von PIMCO tendieren zu einer deutlich besseren Performance, allerdings mit viel höherem Risiko.

Daten von YCharts

Die Leistungsbilanz von PYLD ist zu kurz, um als alleinige Grundlage für eine Kaufempfehlung zu dienen. Die Gesamtleistungsbilanz von PIMCO hingegen schon, zumindest meiner Meinung nach.

Die Outperformance von PYLD war auf mehrere Faktoren zurückzuführen. Sein Engagement in Hochzinsanleihen spielte eine Rolle, ebenso wie seine Hebelwirkung und seine unterdurchschnittliche Laufzeit. Ein starkes aktives Management hat mit ziemlicher Sicherheit ebenfalls eine Rolle gespielt, und die Daten scheinen dies zu bestätigen. Nach meinen Berechnungen und unter Berücksichtigung der Hebelwirkung des Fonds müssten Hochzinsanleihen für Null-Alpha über 70 % des Fondsportfolios ausmachen. Dies steht im Widerspruch zur Vermögensallokation des Fonds / zur übergewichteten MBS-Position. Es ist nicht unmöglich, die meisten Investitionen des Fonds sind nicht bewertet, aber definitiv unplausibel.

Wie bereits erwähnt, werden MBS derzeit mit sehr attraktiven Spreads gehandelt, insbesondere neu ausgegebene MBS. PYLD konzentriert sich auf diese, und ich glaube, dass dies eine gute Wahl ist. Entscheidungen wie diese könnten leicht die Quelle des Alphas früherer Investitionen sein und zu einer weiteren Outperformance führen.

Abschluss

Die überdurchschnittliche Dividendenrendite von 5,5 % und die Outperformance von PYLD im Vergleich zu Mitbewerbern machen den Fonds zu einem Kauf.